Оценка криптовалюты с точки зрения традиционных финансов не кажется такой очевидной, как это могло бы выглядеть на первый взгляд. В пользу этого свидетельствуют затруднения, которые испытывают профессиональные инвесторы, финансисты и банкиры, при квалификации, например, Биткоина, как объекта инвестиций.

Эта статья подготовлена проектом Hype Coin News и впервые опубликована в их teletype

Ценность Телефона #

Существует плохая русская статья Википедии, которая поясняет термин Закон Меткалфа. Этот закон был наблюдаем практически и был выведен для оценки примерной, умозрительной “ценности” некоей сети. Скорее, пропорциональность “ценности” сети N^2, где N — количество абонентов, позволяла удобно описывать наблюдаемые динамики роста таких технологий как телеграф, телефон или Интернет. В этом ряду конечно же телеграф является несколько лишним, поскольку траектория его освоения сильно зависела от бирж и банков в середине XX века, которым потребовались быстрые способы оповещения о транзакциях. Такая система как FEDWire обязана своим названием именно телеграфу, поскольку её ранние реализации пришлись на начало 20 века и соответствовали почти полному распространению технологии по миру, и изобретению уже беспроводного телеграфа (радио).

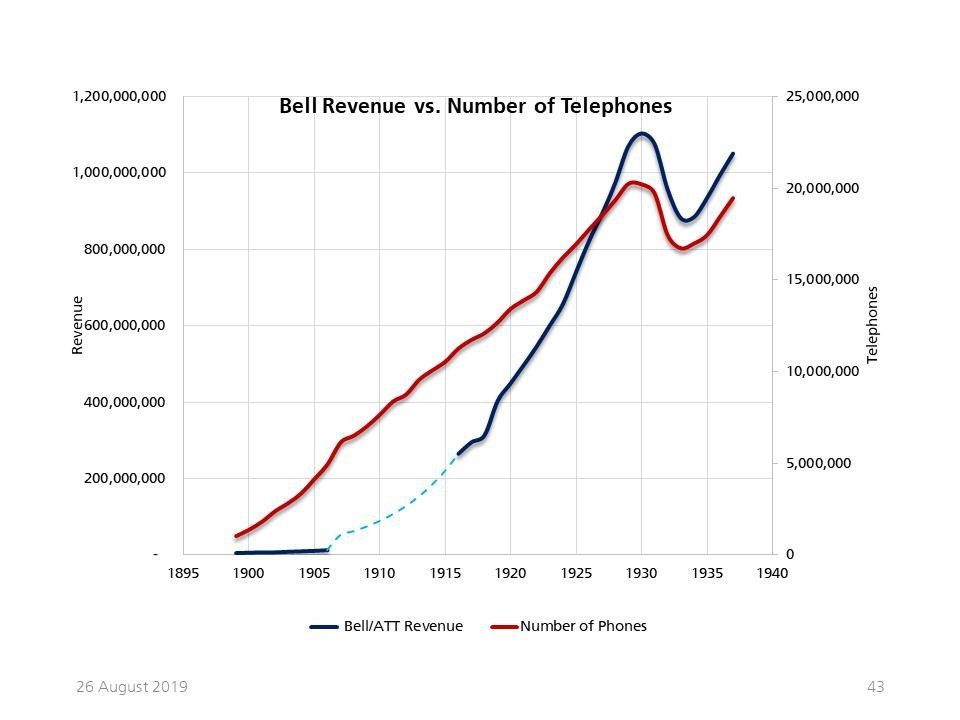

Здесь, для подтверждения слов, можно взглянуть на очень полезный график распространения телефона.

Так, выручка Белла/АТТ растёт по заметной степенной траектории, в то время как количество абонентов увеличивается линейно. Мы не знаем, как формировалась выручка в те времена, но наверняка она отражает маржинальную ценность телефона для каждого клиента, и конечно, его готовность платить за эту услугу соответственно растущим запросам компании.

Социальные сети #

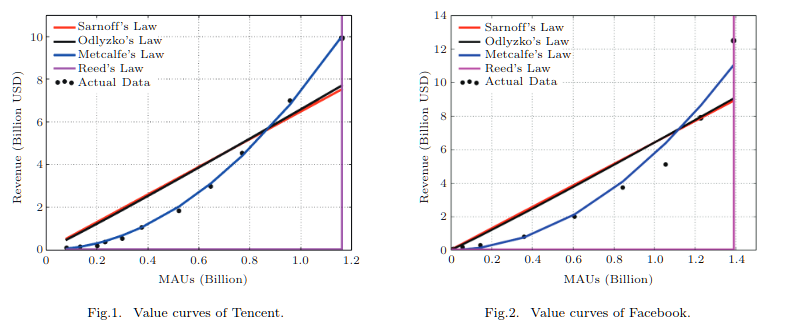

Похожую динамику демонстрируют другие типы сетей, например социальные. Zhang, Liu и Xu в публикации от 2015 года применяли 4 разных закона для оценки сетей Tencent и Facebook.

- Sarnoff V/n

- Odlyzko V/nlog(n)

- Metcalfe V/n2

- Reed V/2n

Они обнаружили, что из всех 4 хорошо работает в приложении к социальным сетям только закон Меткалфе и он хорошо “ложится” на данные по выручке компаний. Эта выручка имеет происхождение в различных способах монетизации, в первую очередь, в рекламе. Но также она отражает совокупную ценность для пользователей социальной сети, которые готовы мириться с вездесущей рекламой в обмен её функцию.

О Metcalfe Value также написана статья Bitcoin spreads like a virus, в которой проделана работа, аналогичная китайским исследователям, но в применении к Биткоину. Она опирается на опыт автора в оценке Facebook и других современных явлений, которых не фондовый рынок не видел до 21 века. Автор статьи является главой консалтинговой компании Cane Island. В своих материалах он предлагает взглянуть на методику оценки Биткоина по закну Меткальфе, с учётом предполагаемых потерянных монет. Скорее всего все их прогнозы учитывают эту поправку, но точные формулы и алгоритмы оценки Cane Island являются собственностью компании и она пытается их “охранять”. К тому же их данные не когда не бывают актуальными. Вероятно, они получают хорошую прибыль, используя гипотезы, основанные на оценке сетевого эффекта.

#Bitcoin ATM installation gives a picture of bitcoin adoption. Adoption drives long-term price (see "Why bitcoin is never looking back" at https://t.co/XYRCDRs5tT). Data from @CoinATMRadar @coinmetrics pic.twitter.com/4ktMyhx1pU

— Timothy Peterson (@nsquaredvalue) September 18, 2020

Он даёт достаточно большую “свободу” действий: подбор коэффициентов, включая степенной коэффициент закона, выбор основной метрики: “активные” адреса или все имеющиеся адреса в UTXO множестве Биткоина. Вместо них могут быть и известные кластеризованные множества адресов, выявленные после анализа блокчейна, и так далее. Например в твите ниже Вилли Ву обращается к “уникальным игрокам”, которые были определены алгоритмами Glassnode. Мы сосредоточимся на более простых вариантах оценки, доступных каждому без подписки Glassnode.

If you want to see data behind the upcoming decoupling of BTC from the stock markets powered by BTC's internal adoption, here's some @glassnode data. This is the active users of BTC after filtering for unique players (ignores multi wallet addresses belong to one entity). https://t.co/FvGWUUlSc8 pic.twitter.com/gEweb9vYOY

— Willy Woo (@woonomic) September 26, 2020

Сетевой эффект денег #

Оценка криптовалюты с точки зрения традиционных финансов не кажется такой очевидной, как это могло бы выглядеть на первый взгляд. В пользу этого свидетельствуют затруднения, которые испытывают профессиональные инвесторы, финансисты и банкиры, при квалификации, например, Биткоина, как объекта инвестиций. Пристальное наблюдение за крипторынком показывает также недостаточность таких характеритик как цена или капитализация, поскольку как цена, так и капитализация (тем более) являются крайне подверженными манипуляциям метриками.

Протокол представляет собой с одной стороны, коммуникационный сервис, с другой стороны, является платёжной системой. В современном мире такие сущности реализуются отдельными компаниями (вроде Twitter и Visa), в силу разного рода проблем, которые они хотят решить. Для любой социальной сети более логичной является оценка аудитории, в то же время, для платёжной системы скорее актуальна оценка объёма переведённых средств. Биткоин имеет децентрализованную природу, и в контексте того или иного аспекта, может оцениваться либо количество узлов, либо количество уникальных адресов. Этот вопрос конечно же имеет массу ньюансов: узлы в основном содержат сервисы, и пользователи мобильных кошельков не поддерживают узлы Биткоина. Сервисы могут вносить искажения генерируя десятки адресов на одного пользователя, так же как и приватной практикой использования Биткоина является новая генерация адреса при каждом новом получении криптовалюты.

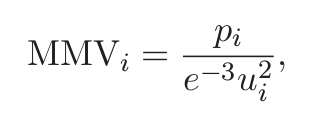

Формула

В качестве основной формулы мы возьмём одну из статьи, опубликованной на Arxiv. Эта статья была посвящена индикатору на основе закона Меткалфе, который был дополнительно адаптирован к развитию Биткоина по показателям степеней множителей. Формула индикатора в работе выглядит так:

Market-to-Metcalfe (MMV) : объём рынка p i в момент t i поделенный на сетевой эффект Metcalfe с параметрами (α 0 = −3, β 0 = 2), u - количество активных пользователей

Работа в целом исследует индикатор более подробно, чем будет упомянуто в данной статье. Важно подчеркнуть, что он основывается на сетевом эффекте блокчейна, как одноуровневой peer2peer сети коммуникаций, что имеет место также в социальных сетях, сетях телефонных операторов, мессенджерах и пр.

Так же обратим внимание на знаменатель уравнения MMV: e^-3u^2 и рассмотрим его вариацию с коэффициентом 1/eu^2, т.е. в некотором роде “масштабированную” ценность по Меткалфе. Это полезно, поскольку работа китайских исследователей, проведённая для измерения сетевого эффекта Tencent и Facebook также показала её практическую ценность.

Данные

Для применения формулы выше нам в первую очередь понадобятся данные. Большое количество криптовалютных метрик публикует сервис Coinmetrics в community-версии. Эти же данные доступны на их странице в GitHub. Далее мы будем ориентироваться на специфические поля в CSV таблицах. При использовании других данных (например BlockchainInfo) нужно будет изменить как минимум эти идентификаторы полей.

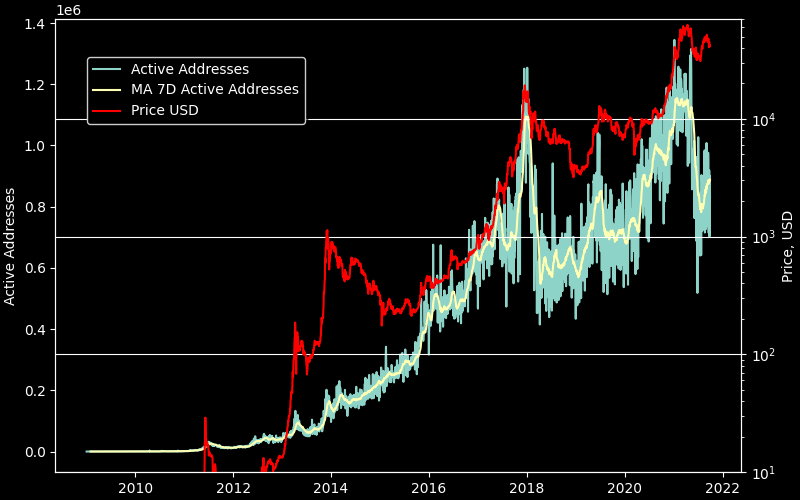

Для демонстрации мы выберем так называемую метрику “Активных Адресов”. Пример графика показан ниже, он построен исключительно по данным Coinmetrics с небольшой обработкой: на нём есть скользящая средняя активных адресов. Использовать скользящую среднюю при обработке данных очень удобно: она позволяет “очистить” их от больших осцилляций, т.е. “сгладить” линию. Так как мы затем собираемся возвести активные адреса в степень 2, такие осцилляции только усилятся и в результате будут мешать нам анализировать график.

Индикатор и “Объём Меткалфе”

Используемый скрипт будет приведён ниже. Здесь мы покажем только графики. Первый — это цена и MMV значение. В оригинальной статье MMV значение обрабатывается далее в рамках другой, производной модели, которая позволяет выделить участки резкого роста MMV значений, и нормализовать их. Более продвинутым пользователям мы бы рекомендовали обратиться к этой статье. Но уже сейчас видно, что индикатор действительно может показывать опережающим образом на фазы чрезмерно быстрого роста капитализации (числитель) к “ценности” по Меткалфе (знаменатель) формулы. Разумеется читателя наверняка интересует настоящее. Ближе к концу 2021 года мы видим как MMV начал падать, что означает рост количества активных адресов и “ценности”, вычисленной по формуле сетевого эффекта. Это даже ожидаемо в контексте новостей о принятии Биткоина в качестве законного платёжного средства в Сальвадоре и общем интересе медиа по всему миру.

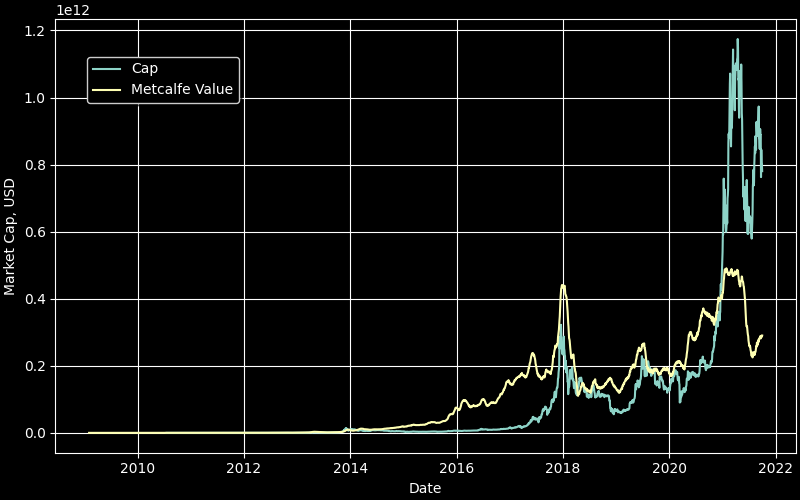

Трейдеры и так мыслят отталкиваясь от множества разнообразных индикаторов, поэтому MMV может иметь отдельную ценность. Но взглянем также на адаптацию формулы сетевого эффекта, отстроенную таким образом, чтобы иметь более-менее сравнимый масштаб с капитализацией рынка. Удивительно, но сетевой эффект следует за капитализацией настолько, что в отдельных случаях сложно предположить что он может быть каким-то опережающим сигналом. Если бы мы “отстроили” коэффициент таким образом, что сегодня вершины бы совпадали, то выходило бы так, что всё предыдущее время “ценность” сети была бы условно выше рыночной капитализации. Сейчас график благодаря коэффициенту 1/e находится где-то по середине и наталкивает на мысль, что если выбрать коэффициент с расчётом совпадения вершин в 2017-2018, то мы получим ещё меньшую “ценность” по Меткальфе, чем совокупная рыночная капитализация. Этот факт невозможно интерпретировать, не вдаваясь в типично трейдерские спекуляции.

Однако, какие отличные характеристики имела сеть Биктоина или рынок на рубеже 2020-2021 года? К этому времени Lightning Network — сеть второго уровня — начала экспоненциальный рост и все центральные банки мира произвели значительную монетарную инфляцию. Здесь, для использования формулы сетевого эффекта мы имеем внешние факторы, которые трудно учесть простой метрикой активных адресов. Поэтому у читателя, который захочет воспользоваться материалами этой статьи для получения какой-то прибыли, должны быть альтернативные идеи “улучшения” либо индикатора MMV, либо источника данных, либо и того и другого вместе.

Настоящее не накладывает никаких ограничений на значения MMV или “ценности” в формуле Меткалфе. Из статьи должно быть очевидно, что это только гипотетический вариант некоей “фундаментальной” оценки криптовалютного протокола. Coinmetrics прямо предупреждает, что такие метрики как активные адреса могут быть подвержены манипуляциям и их количество может быть связано с уровнем комиссий сети и концентрацией владения криптовалюты внутри протокола. Для Биткоина это в меньшей степени справедливо: “неравенство” внутри протокола у него наименьшее, и комиссии сети наибольшие в том смысле, что некто быстро израсходует ценный ресурс биткоинов на их оплату для симулирования ончейн активности.

Блокчейн Биткоина является полностью открытым и это позволяет при наличии определённых навыков получить любые прямые или производные данные о его структуре и интенсивности использования. Однако в публичном поле практически отсутствуют профессионалы, способные в своих выводах отталкиваться от прямых характеристик блокчейна. Сейчас их становится больше, но даже Fidelity в своих оценках опирается на Stock-to-flow, а не на что-то интересное и не тривиальное. Мы не зря упомянули S2F: отдельно от контекста это достаточно ограниченная модель, которая в самом деле не учитывает многих внешних факторов. То же самое продемонстрировано для MMV или уравнения сетевого эффекта. Важно то, что Биткоин является банком для всех, инструментом от людей и для людей, любой человек может применить свои навыки таким образом, чтобы извлечь знания, аналогичные знаниям, которые мог бы получить Deloitte при аудите какой-либо публичной компании. И это может относиться как к S2F, так и к MMV, обе гипотезы одинаково выводимы из ончейн-данных или правил протокола.